大多数市场人士认为,人民币汇率总体企稳、双向波动态势仍将延续。比如,近日公布的8月份的多项经济金融数据及央行调控政策都将预计继续支持人民币汇率企稳,不过,在全球商贸形势、欧洲经济环境及多个新兴市场金融局势等因素也仍将会继续影响人民币汇市。

与此同时,越来越多的市场参与者认为将美元汇率推至不合理的高位后,如果美元进一步走高,则会对美国经济增长构成隐患,换句话说,美元指数需要有新的推动力,而这就意味着,美元兑其他货币面临大幅回落的风险。

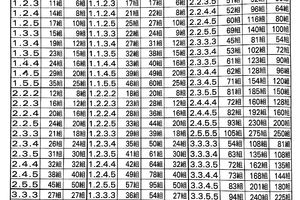

另外,从市场角度来看,投资者似乎也越来越认同,据路透计算及CFTC上周五(9月7日)公布的数据,最近一周投机客减持美元净多仓至五周低点。数据显示,9月4日止当周,美元净多仓规模为206.0亿美元,低于之前一周的233.4亿美元。投机者在连续48周持有美元净空仓后,已连续12周持有美元净多仓。

另据彭博社本周一(9月10日)报道,中国央行提高借贷成本并对做空人民币投机者发出警告,该外媒报道称,中国央行在上月抽干银行间流动性后,货币市场的借贷成本已从8月初的低点有所上升,此前该利率曾跌破央行提供的七天逆向回购协议的利率。

该外媒称,中国央行似乎正试图遏阻止对人民币下跌的押注,这样做的其中一个目的是为本月晚些时候美联储可能加息做准备。

数据显示,本周一香港银行同业拆息(CNH Hibor)已经飙升至4.9%,为2017年11月以来的最高水平,这是央行自2016年以来采取的一项策略,目的是通过提高离岸人民币做空成本来打压投机者。与此同时,中国央行在上个月初调整远期售汇业务的外汇风险准备金率或也会直接扭转人民币贬值的预期。

比如,我们注意到,期权市场尚未反映人民币会在未来几个月出现大幅波动或者贬值。事实上,我们多次强调,人民币汇率经过去年以来的调整,已进入双向波动的合理区间,中国稳健的经济基本面也决定了人民币不存在大幅贬值的可能,据历史数据表示,在过去30多年里,凡是看空或做空人民币的大空头们最终都蒙受了较大损失。

比如,我们曾在近日提及,一位看空人民币的著名大空头查诺斯(Jim Chanos)就认输“宣布投降”了,他稍早前在CNBC上宣布,他不再做空人民币,美国《华尔街日报》早在今年初就从另一个角度肯定了中国经济最新的表现,该外媒称,做空中国公司的投资者代价惨重,有些甚至是“苦不堪言”,而多位离岸大行交易员和对冲基金经理近日也对媒体表示,现在根本没有人能在当前点位(6.90)附近大仓位做空人民币的胆量,而据路透和美国商品期货交易委员会(CFTC)在上周五(9月7日)跟踪的数据显示,近日部分投资者已经在开始做多欧元,欧元净多单大增15182口,中止连续5周净多单下滑的困境,与此同时,美元净多仓也是跌至五周以来最低点。(完)(BWC中文网)