"高瓴持有新瑞鵬35.8%的股份。"

本文為IPO早知道原創

作者|Stone Jin

據IPO早知道消息,新瑞鵬寵物醫療集團(以下簡稱「新瑞鵬」)於美東時間2023年1月23日正式向美國證券交易委員會(SEC)遞交F-1文件,計劃以「RPET」為股票代碼在納斯達克掛牌上市,摩根史坦利、瑞信、中金公司以及瑞銀擔任聯席主承銷商。

事實上,新瑞鵬早在2021年6月17日就已向SEC秘交DRS文件,後因「滴滴事件」而暫緩了赴美上市進程。

新瑞鵬最早可以追溯到1993年成立的第一家合夥制醫院——伴侶動物醫院;2018年8月,原瑞鵬集團與高瓴簽訂戰略合作協議,高瓴向瑞鵬集團注入巨資,同時以旗下寵醫資產與瑞鵬集團進行全面整合,從而形成新瑞鵬集團。

目前,新瑞鵬擁有寵物醫療服務、供應鏈服務和本地生活服務三大核心業務,並逐步延伸至第三方診斷、獸醫繼續教育和行業級SaaS服務等其他業務板塊。

根據弗若斯特沙利文的報告,按2020年和2021年的醫院數量和寵物護理服務收入計算,新瑞鵬是中國最大、全球第二大寵物護理平台。

截至2021年12月31日,新瑞鵬擁有23個寵物醫院品牌和1887家寵物醫院,約為國內排名第二至第十的競爭對手寵物醫院總數的3倍。截至2022年9月30日,新瑞鵬在中國的寵物醫院數量進一步增加到1942家,覆蓋全國114座城市。

具體來看三大業務:

其一、寵物醫療服務。2020年、2021年以及2022年前三季度,新瑞鵬分別為約170萬名、250萬名以及220萬名活躍客戶提供寵物治療服務,分別完成約430萬例、580萬例以及470萬例醫療病例;其二、供應鏈服務。截至2022年9月30日,新瑞鵬的供應鏈服務網絡覆蓋全國超100個主要城市,向全國超過45000家寵物商店、醫院、診所及其他場所提供服務;其三、本地生活服務。其主要通過線上O2O平台「阿聞寵物」、「極寵家」線下門店等品牌提供服務。

財務數據方面。2020年和2021年,新瑞鵬的營收分別為30.08億元和47.84億元,同比增幅為59.0%;2022年前三季度的營收則從2021年同期的34.00億元增加26.9%至43.15億元。這意味著,新瑞鵬2022年的營收或將超過50億元。

2020年、2021年以及2022年前三季度,新瑞鵬的淨虧損分別為10.00億元、13.11億元以及11.09億元,淨虧損在總營收的占比分別為33.2%、27.4%以及25.7%,呈逐步下降趨勢。

IPO前,新瑞鵬聯席董事長、總裁彭永鶴直接持有新瑞鵬31.8%的股份,高瓴則持有新瑞鵬35.8%的股份,高瓴合伙人李良亦擔任新瑞鵬聯席董事長一職。

此外,新瑞鵬的投資方還包括陽光融匯資本、達晨財智、騰訊、騰訊、勃林格殷格翰、碧桂園創投、雪湖資本、奧博資本、Aspex Management、清池資本、雀巢等。

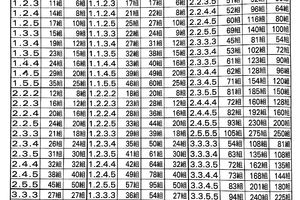

新瑞鵬在招股書中表示,IPO募集所得資金淨額的約35%將用於加強品牌、擴大在中國的寵物醫院網絡,並進一步升級寵物護理服務;約20%將用於提高供應鏈服務和本地生活服務能力;約20%將用於探索上下游業務合作機會和全球化擴張;約15%將用於研發,以加強數位化和技術;以及約10%將用於營運資金和其他一般公司用途。