MSCI季度調整將於台北時間8月14日凌晨公布結果,並於8月31日尾盤生效,統一投顧預估,7月份台灣加權指數及MSCI台灣指數分別上漲1.6%、3.6%,表現位居前段且優於平均。

雖受A股納入指數影響,台股權重仍可望持平,資金約32億元流出,然華新(1605)、致茂(2360)及中美晶(5483)等加入機會高,而宏達電(2498)及東元(1504)則有被剔除的危機。

統一投顧董事長黎方國指出,上季MSCI季度調整針對台股權重由11.34%下調至11.13%,但在MSCI台灣指數在4~6月股價走勢相對其他國家的強勢表現,因此納入比例因子同樣為2.5%;此次增量資金總額約為74億美元,佔MSCI新興市場指數目前權重為0.31%。

他表示,依目前台股佔新興市場指數權重估計,本次調整預期使權重由11.62%下滑至11.58%,被動式基金預計造成約新台幣32億的淨流出,影響有限;但隨中國市場對外開放程度越深,未來MSCI進一步上調A股納入比例在所難免,中長期對台股仍具排擠效應。

黎方國說,據第2季度台股表現、個股的自由流通率(Free Floating)與市值排名的變動。黎方國指出,回顧2018年7月份新興國家股市的表現,以巴西及馬來西亞股市分別上漲11.9%、10.5%表現最佳,深圳指數及恆生指數則相對表現最為弱勢。

2018年7月份台股加權指數及MSCI台灣指數分別漲1.6%、3.6%, 表現位居前段班,並優於MSCI南韓指數、MSCI香港指數、MSCI中國及A股指數,雖本次季度調整仍受A股納入指數排擠效應,研判台股權重仍可望持平。

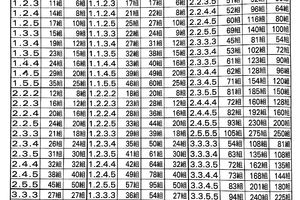

統一投顧推估,由台股第2季個股的表現,市場排名居前90名,自由流通比率高,且尚未納入MSCI成份股的個股有大同、致茂、華新、矽力-KY、中美晶、智邦。

其中納入機會較高的個股有,華新、致茂、中美晶及大同,這些個股當季排名居前,且外資持股比率與自由流通比率皆符合標準,預計在這次的季度調整中入選機會高。至於東元及宏達電,因連續3季於市值排名落後,外資持股比率也顯著下滑,需提防這次有遭到移除的風險。