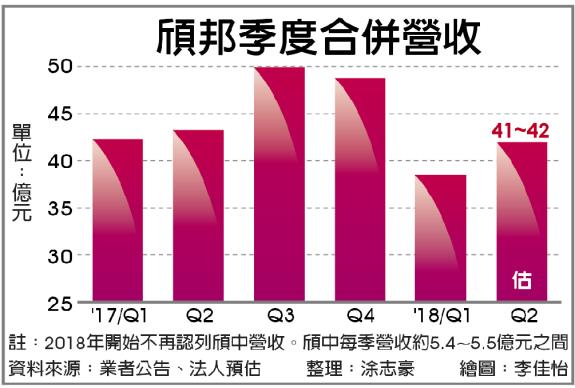

LCD驅動IC封測廠頎邦(6147)上半年雖受到客戶調整庫存,以及新台幣兌美元升值等影響,獲利不如預期,但第二季以來整合觸控功能面板驅動IC(TDDI)及全螢幕面板驅動IC接單強勁,帶動薄膜覆晶封裝(COF)及後段測試等產能吃緊,頎邦自5月起分3個月陸續調漲金凸塊、COF、測試等代工價格5~10%幅度。

對頎邦來說,第二季除了可認列處分大陸轉投資頎中持股予京東方集團的獲利,封測產能利用率拉升,加上順利調漲封測代工價格,營收及毛利率將優於第一季。法人看好頎邦第二季獲利大躍進,下半年在蘋果iPhone供應鏈重啟零組件拉貨後,營運將旺季更旺,全年每股淨利可望賺逾7元。

頎邦今年開始不再認列頎中營收,第一季合併營收38.51億元,平均毛利率降至21.8%,歸屬母公司稅後淨利3.75億元,每股淨利0.58元,略低於市場預期,主要原因包括美系智慧型手機客戶進行晶片庫存調整、新台幣兌美元匯率升值、以及射頻IC訂單因淡季明顯下滑。

第二季雖然蘋果iPhone生產鏈的庫存去化仍未完成,但Android陣營開始擴大晶片及零組件備貨,頎邦TDDI封裝接單明顯轉強,應用在窄邊框全螢幕面板的COF封裝同樣接單強勁,金凸塊及測試產能還因此供不應求。也因此,頎邦5月至7月的3個月,將分階段逐月調漲金凸塊、COF封裝、後段測試等代工價格,平均調漲幅度約達5~10%。

法人預估,頎邦第二季開始受惠漲價效應,加上射頻IC封裝訂單回流,新台幣匯率趨貶,合併營收可望較上季成長近10%幅度,毛利率預期將有明顯回升。再者,頎邦第二季將認列出售頎中股權的處分利益,法人樂觀預期單季獲利可望較上季大增逾5倍。

頎邦對下半年營運抱持樂觀看法,一是美系智慧型手機生產鏈將重啟拉貨,二是窄邊框全螢幕面板及OLED面板的市場滲透率大增,三是Android陣營手機廠大量採用TDDI方案,都將帶動COF封裝及基板、後段測試的強勁接單動能,其中測試產能已完全無法因應客戶強勁需求。

法人表示,TDDI今年全球出貨量上看3.5億顆,較去年成長5成,COF封裝今年出貨量上看1.2億顆,且封裝價格是玻璃覆晶封裝(COG)的3倍,加上TDDI及COF封裝驅動IC的測試時間明顯拉長2~3倍,均有助於頎邦營收大幅成長及明顯提升毛利率,市場也樂觀看待頎邦今年業內外皆美情況下,全年每股淨利將賺逾7元。頎邦不評論法人預估財務數字。